这下明白了!案例讲解如何计算2018年10月份和2019年以后的个人所得税!

文章分类:税收业务精选大白菜 发表于:2018/9/25 15:11:00

一、政策回顾

2018年8月31日,第十三届全国人民代表大会常务委员会第五次会议通过了《关于修改〈中华人民共和国个人所得税法〉的决定》,将个税免征额由3500元提高到5000元。

新的个人所得税法实施分为三个阶段:

第一阶段,2018年10月1日之前为过渡期政策准备阶段;

第二阶段,2018年10月1日至2018年12月31日为过渡期政策执行实施阶段;

第三阶段,2019年1月1日起为新税制全面实施阶段。

2018年10月1日至2018年12月31日期间,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照98号“通知”规定的“工薪所得”税率表计算缴纳税款,并不再扣除专项附加费用。

二、个人所得税计算公式及项目解释

1、纳税人在2018年10月1日至12月31日期间取得的工薪所得,计算公式为:

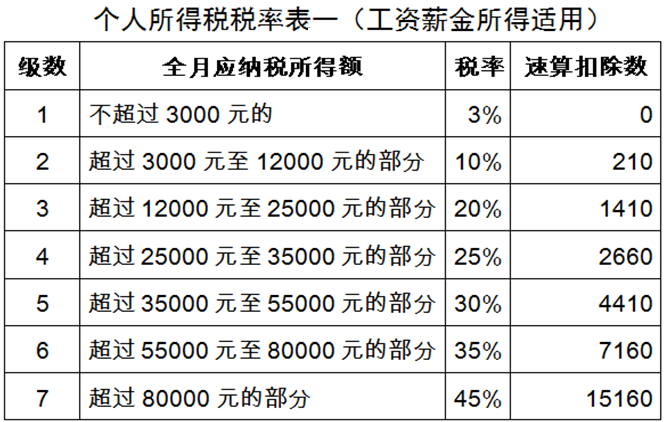

应纳税额=【每月收入额(工资、薪金、奖金、年终加薪、劳动分红、津贴等)-免税额-专项扣除(三险一金)-依法确定的其他扣除-基本减除费用】×税率-速算扣除数。

2、纳税人在2019年1月1日起取得的工薪所得,计算公式为:

应纳税额=【每月收入额(工资、薪金、奖金、年终加薪、劳动分红、津贴等)-免税额-专项扣除(三险一金)-依法确定的其他扣除-专项附加扣除-基本减除费用】×税率-速算扣除数。

3、概念解释

免税额:科学、技术、文化成果奖金,保险赔款,从提留的福利费或者工会经费中支付给个人的生活补助费等等。

专项扣除:是对税法允许扣除的由个人负担的基本养老、医疗和失业保险及住房公积金(简称“三险一金”)进行归纳后,新增加的一个概念。

专项附加扣除:是对个税新法所规定的子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人等六项附加扣除费用的统称。

基本减除费用:是最为基础的一项生计扣除,全员适用,考虑了个人基本生活支出情况,设置定额的扣除标准,税法修改前为3500元/月,修改后为5000元/月。

依法确定的其他扣除:是指除上述专项扣除、专项附加扣除、基本减除费用之外,由国务院决定以扣除方式减少纳税的优惠政策规定。如税优商业健康险、税收递延型养老保险等。

三、案例计算

1、中国居民李某2018年10月应发工资20000元,扣除当月基本医疗、养老、失业保险个人负担部分支出1800元,可以扣除的商业健康险200元,李某10月份实际工资18000元,则李某10月份取得的工资应纳的个人所得税为:

(1)本月工资所得应纳税所得额=20000-1800-200-5000=13000元。

(2)本月工资应纳税额=本月工资所得应纳税所得额×税率-速算扣除数=13000×20%-1410=1190元。

2、中国居民李某2019年1月应发工资20000元,扣除当月基本医疗、养老、失业保险个人负担部分支出1800元,可以扣除的商业健康险200元,李某10月份实际工资18000元,可以再扣除的子女教育、赡养老人等六项专项附加扣除费用2000元(假设可以按月扣除,具体办法于2018年四季度明确),则李某1月份取得的工资应纳的个人所得税为:

(1)本月工资所得应纳税所得额=20000-1800-200-2000-5000=11000元。

(2)本月工资应纳税额=本月工资所得应纳税所得额×税率-速算扣除数=11000×10%-210=890元。

通过上面案例对比,我们发现,因为扣除了个人支付的专项附加2000元,该居民上缴个税节约了1190-890=200元,是实实在在的利好,对个人承担子女教育、赡养老人等支出作出了兼顾!赞一个!

好了,通过以上案例你明白个人所得税的计算了吗?

跟大白菜一起,做个好会计!

大白菜会计学堂,伴你成长!